Ajaib.co.id – PT FAP Agri (FAPA) adalah perusahaan paling pertama yang melakukan initial public offering alias IPO di tahun 2021 ini. FAPA termasuk ke dalam daftar saham syariah dan tercatat di papan pengembangan bursa.

Momen pelaksanaan IPO saham FAPA rupanya memanfaatkan sentimen positif dari tren kenaikan harga acuan dasar komoditas sawit. Per 17 Maret 2021 saja minyak sawit mentah (CPO) di bursa berjangka Malaysia dihargai RM 4283. Sehari sebelumnya kontrak berjangka CPO sempat berada di level RM 4330 yang berarti itu adalah rekor tertinggi sepanjang masa!

Kenaikan harga acuan CPO akan membuat harga jual produk seperti CPO, PKO dan produk turunannya ikut terdongkrak. Dengan kata lain kenaikan harga komoditas sawit akan membuat pendapatan perusahaan sawit meningkat juga!

Ketika faktor eksternal sudah sangat mendukung, kini tinggal mengulik faktor internal perusahaan. Mari kita bedah!

Rincian Penawaran Perdana Saham

PT FAP Agri mencatatkan sahamnya pertama kali di papan pengembangan bursa pada tanggal 4 Januari 2021 dengan kode saham FAPA. Adapun FAPA juga termasuk ke dalam daftar saham syariah.

Sebanyak 15 persen dari modal ditempatkan dan disetor atau setara dengan 544.411.800 lembar saham dilepas oleh emiten dengan harga penawaran Rp 1840 per saham. Dengan demikian dana yang dihimpun oleh emiten melalui pencatatan sahamnya adalah sebesar Rp 1.001.717.712.000.

Seluruh dana yang terhimpun, setelah dikurangi biaya emisi, kemudian akan digunakan untuk pembayaran utang kepada Prinsep Management Limited senilai Rp 1 Triliun. Adapun Prinsep Management Limited adalah pemegang saham utama dari FAPA.

Sebagai perusahaan tercatat, perusahaan perkebunan kelapa sawit tersebut juga memiliki kesempatan untuk mengakses sumber pendanaan yang lebih luas untuk mengembangkan usahanya.

Profil Emiten

PT FAP Agri Tbk (FAPA) adalah perusahaan holding yang melakukan kegiatan usaha seperti perkebunan dan industri kelapa sawit melalui entitas anak.

Jumlah saham beredar seluruhnya adalah sebesar 3.629.411.800 lembar, dengan demikian di harga Rp 2460 kapitalisasi pasarnya adalah Rp 8.928.353.028.000.

Pemegang saham mayoritas adalah Prinsep Management Limited yang menguasai 80,75 persen saham FAPA. Sebanyak 15 persen beredar di publik, lalu sebanyak 4,75 persen dimiliki oleh PT Fangionoperkasa Sejati.

Sebagai informasi Prinsep Management Limited adalah pihak yang diutangi oleh FAPA sebesar Rp 1 triliun. Sedangkan PT Fangionoperkasa Sejati sejatinya adalah perusahaan kapal tongkang dan tanker namun tercatat di Bloomberg sebagai perusahaan makanan pokok.

Cakupan Usaha

PT FAP Agri Tbk (FAPA) melaksanakan kegiatan usaha melalui 10 entitias anak perusahaannya, 5 pabrik kelapa sawit dengan kapasitas lebih dari 200 ton per jam dan 1 pabrik pengolahan kernel. Saat ini FAPA memiliki lahan lebih dari 110.000 hektar di Kalimantan Utara, Kalimantan Timur dan Riau.

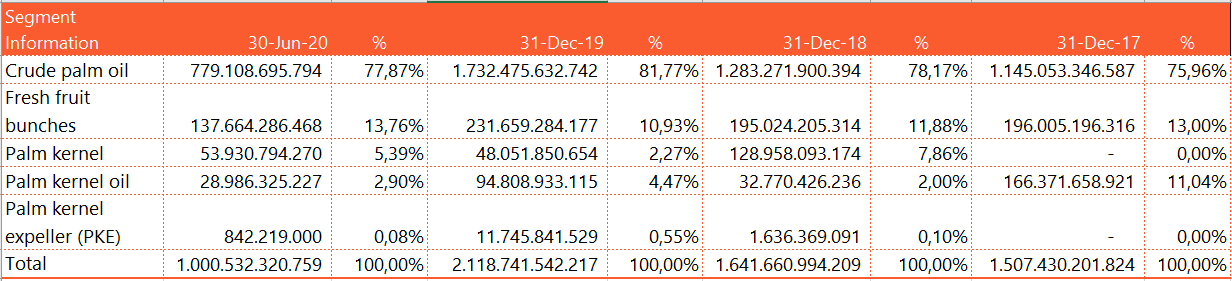

Pendapatan emiten datang dari segmen usaha minyak kelapa sawit, tandan buah segar, kernel sawit, minyak kernel sawit dan bungkil sawit. Berikut rinciannya:

Total pendapatan emiten per tahun cukup baik, naik dari Rp 1,5 triliun di tahun 2017 menjadi Rp 1,64 triliun di tahun 2018 dan menjadi Rp 2,12 triliun di tahun 2019. Per Juni 2020 pendapatan FAPA mencapai Rp 1 triliun, dan oleh karenanya proyeksi pendapatan penuh per tahun buku 2020 adalah Rp 2 triliun.

Dari seluruhnya, segmen usaha minyak sawit mentah alias crude palm oil berkontribusi paling besar. Sebanyak 77 hinga 82 persen pendapatan FAPA datang dari segmen usaha minyak sawit mentah. Segmen lainnya yang berkontribusi signifikan adalah tandan buah segar alias fresh fruit bunches dengan total kontribusi sebesar 13,75 persen.

Jika berbicara tentang sektor perkebunan maka kita wajib mengetahui usia tanaman, dalam hal ini sawit, yang dimiliki. Berdasarkan prospektus dari 110.000 hektar lahan yang dimiliki, baru 86.019 hektar saja yang sudah ditanami. Dari seluruhnya baru 80.274 hektar saja yang sudah menghasilkan. Sisanya sebanyak 5745 hektar yang sudah ditanami belum menghasilkan.

Artinya pendapatan FAPA belum maksimal atau dengan kata lain, masih bisa lebih tinggi lagi. Berikut informasi yang diambil dari prospektus FAPA;

Jadi, secara umum kelapa sawit memiliki usia hidup hingga 20-25 tahun. Dikutip dari grup PKT Sawit, di usia tiga tahun sawit baru berbuah namun masih berbentuk sawit muda. Beberapa bahkan hanya menghasilkan buah pasir, atau sawit kecil yang tak bernilai materi di usia 3 tahun. Pada usia 4 hingga 6 tahun sawit baru akan berbuah optimal namun kematangan buah baru tercapai di usia sawit yang ke 7-10 tahun.

Rata-rata sawit yang dimiliki FAPA sudah berusia matang. Di Kalimantan Utara dengan total luas lahan yang ditanami sebesar 50.065 hektar, rata-rata tanaman sawitnya berusia 11 tahun. Di Kalimantan Timur, dengan luas lahan yang ditanami sebesar 26.877+5745 hektar, rata-rata sawitnya baru berusia 6 tahun yang artinya belum menghasilkan secara optimal. Sedangkan di Riau, dengan total lahan yang sudah ditanami sebesar 3332 hektar, memiliki usia tanaman 15,4 tahun.

Sebagai informasi, usaha perkebunan kelapa sawit adalah usaha yang berat modal di awal. Artinya selama buah belum bisa dipanen maka perusahaan akan terus mengeluarkan modal untuk melakukan pemupukan dan perawatan pohon sawit.

Oleh sebab itu jangan heran kalau perusahaan-perusahaan sawit yang tanaman sawitnya masih berusia muda memiliki utang yang sangat besar. Berikut laporannya;

Review Kinerja

Mari kita sorot bagian liabilitas, pendapatan/revenue, dan laba bersih/net income!

Kamu bisa lihat bahwa liabilitas emiten ini nilainya lebih tinggi dari ekuitasnya dan lebih besar berkali-kali lipat dari pendapatannya. Dan hal ini mengakibatkan emiten harus membukukan rugi bersih terus-menerus.

Di tahun 2017 liabilitas emiten adalah sebesar Rp 3,95 triliun dengan pendapatan Rp 1,5 triliun. Saat itu sawit di Kalimantan Utara baru saja menghasilkan secara optimal karena usia sawitnya sudah 8 tahun. Sedangkan di Kalimantan Timur belum menghasilkan sama sekali karena masih berusia 2 tahun. Perkebunan yang sudah menghasilkan matang adalah yang di Riau dengan usia sawit 12 tahun di tahun 2017.

Kamu bisa lihat utang membengkak hingga Rp 4,41 triliun di tahun 2018, lalu turun menjadi Rp 4,38 triliun saja di tahun 2019. Di tahun 2019 usia tanaman sawit di Kalimantan Timur sudah memasuki usia muda, sudah mulai menghasilkan namun belum optimal.

Oleh karenanya keseluruhan pendapatan naik signifikan di tahun 2019 menjadi Rp 2,11 triliun, yang mana sebelumnya selalu di bawah Rp 2 triliun. Dengan naiknya pendapatan maka emiten bisa mengurangi utang, dan kita bisa lihat di 2019 utang turun menjadi Rp 4,38 triliun dan menjadi Rp 4,23 triliun di bulan Juni 2020.

Di tahun 2020 hampir seluruh perkebunan sudah menghasilkan, hanya tinggal 5745 hektar saja yang belum menghasilkan. Lahan di Kalimantan Timur belum menghasilkan secara optimal dan sebagian belum menghasilkan sama sekali namun tinggal menunggu waktu saja.

Yang emiten perlukan saat ini hanyalah likuiditas untuk membantunya melunasi utang yang menumpuk akibat pengeluaran modal di tahun-tahun awal sebelum panen. Berikut grafik ilustrasi laba-rugi bersih per tahun sejak 2017.

Kamu bisa lihat bahwa sejak 2018 kerugian terus berkurang dari yang semula merugi Rp 338,67 miliar menjadi hanya menrugi Rp 178,93 miliar. Jika tren baik ini terus berlanjut maka hanya menunggu waktu untuk emiten bisa membukukan laba bersih.

Kemungkinan besar laba bersih dapat tercapai setelah seluruh tanaman sawitnya menghasilkan secara optimal. Ketika seluruh sawit FAPA menghasilkan secara optimal maka emiten akan memiliki kemampuan untuk melunasi sebagian besar utangnya hingga mencapai rasio utang yang tergolong sehat dan hal itu akan menjadikan saham FAPA terlihat menarik suatu hari nanti.

Rasio

| Ratio | 30-Apr-20 | 31-Dec-19 | 31-Dec-18 | 31-Dec-17 |

| ROE | -5,16% | -7,64% | -12,20% | -4,25% |

| ROA | -2,32% | -3,27% | -4,71% | -1,70% |

| DER | 121,89% | 133,44% | 159,11% | 150,52% |

| NPM | -17,88% | -11,85% | -20,63% | -7,40% |

Rasio profitabilitas dan solvabilitas emiten memang jelek dikarenakan selama ini mayoritas tanaman sawitnya belum berusia matang dan belum optimal menghasilkan buah sawit.

Namun kamu bisa melihat tren penguatan dari data di atas. ROE emiten nilainya terus menguat dari minus 12,2 persen di tahun 2018 menjadi minus 7,64 persen saja di 2019 dan menguat lagi menjadi minus 5,16 persen di April 2020.

Demikian juga dengan marjin labanya. Yang semula minus 20,63 persen di tahun 2018, minus berkurang banyak dan turun ke minus 17,88 persen di April 2020. Dengan tren penguatan begini maka di tahun-tahun ke depan bukan tidak mungkin pada akhirnya rasio laba per ekuitas emiten akan menjadi positif.

Di sisi lain rasio utang per ekuitasnya (DER) turun dari 159,11 persen di 2018 menjadi 121,89 persen saja di April 2020.

Prospek

Kita bisa melihat prospek emiten dari dua hal yakni dari potensi emiten menghasilkan pendapatan mengingat tanaman sawit emiten sudah mulai berusia matang, dan dari harga acuan dasar komoditas Minyak Sawit Mentah alias Crude Palm Oil (CPO).

Sebagai informasi sejauh ini rekor tertinggi harga sawit dicapai di tahun 2008 di harga RM 4321 per ton pada tanggal 3 Maret 2008. Namun rekor ini terpecahkan baru-baru ini di Maret 2021 di harga RM 4330 per ton.

Saat ini adalah saat paling menggembirakan bagi sektor perkebunan kelapa sawit karena sejak Mei 2020 harga acuan dasar komoditas CPO naik dan menembus rekornya hingga membentuk harga tertinggi sepanjang masa di bulan Maret 2021. Berikut grafik kontrak berjangka CPO yang diambil dari Investing;

Terkerek sentimen harga, emiten-emiten sawit lain di Indonesia melesat naik beberapa puluh persen.

Pemicunya diperkirakan adalah karena pasokan CPO yang terbatas selama pandemi. Ketika new normal diberlakukan, permintaan membludak diiringi keterbatasan pasokan CPO dan mendesak harga CPO naik hingga menembus rekor harga tertingginya di 13 tahun silam.

Dilansir dari Data Dewan Minyak Sawit Malaysia, pasokan CPO per Februari 2021 adalah sebesar 1,3 juta ton saja sedangkan produksi turun lebih rendah dari yang dihasilkan rata-rat dalam lima tahun terakhir.

Dilansir dari NewsRise, di sisi lain permintaan datang dari implementasi program biodiesel B20 di Malaysia. Rencananya Malaysia akan memberlakukan campuran biodiesel 20 persen ke dalam bahan bakar mereka mulai Juni tahun 2021.

Sebelumnya sejak September program ujicoba B20 sudah dilaksanakan di Malaysia wilayah Serawak. Dengan adanya program Biodiesel B20 untuk seluruh transportasi di Malaysia maka akan ada tambahan permintaan sekitar 1,06 juta ton sawit mentah setiap tahun.

Malaysia berusaha untuk mengurangi emisi gas rumah kaca sebesar 3,2 juta ton karbon dioksida setiap tahun. Dan dengan itu produsen komoditas CPO terbesar kedua di dunia tersebut telah meningkatkan konsumsi minyak sawitnya.

Peningkatan harga komoditas ditambah kenaikan produksi berpotensi membuat kinerja FAPA tampil kinclong ke depannya.

Inisiasi program B20 yang akan dilaksanakan di bulan Juni diperkirakan akan membuat harga komoditas CPO terdongkrak naik dan melanjutkan penguatan hingga semester I-2021.

Kesimpulan

FAPA adalah emiten yang habis-habisan di awal untuk membesarkan tanaman-tanaman sawitnya.Dari 110.000 hektar lahan milik FAPA baru 86.019 hektar saja yang sudah ditanami, itu pun belum semuanya menghasilkan. Itulah mengapa total utang emiten besar sekali sedangkan pendapatannya masih minim, alhasil menghasilkan rugi bersih setiap tahunnya.

Namun sejak 2018 tanaman sawit milik FAPA sudah mulai besar-besar karena sudah mulai memasuki usia matang. Oleh karenanya kinerja agak menguat sejak 2018 dilihat dari liabilitas yang sudah mulai berkurang, pendapatan meningkat dan kerugian berkurang.

Usia tanaman sawit yang menghasilkan secara optimal adalah di atas 7 tahun dan di tahun 2021 ini usia tanaman secara umum terutama di Kalimantan Timur sudah akan matang dan siap dipanen seluruhnya. Matangnya usia sawit akan membuat emiten memiliki pendapatan yang optimal.

Di samping itu tahun 2021 adalah tahun yang bersahabat bagi sektor perkebunan kelapa sawit karena harga komoditasnya sedang bagus-bagusnya, baru menembus rekor harga tertingginya di bulan Maret ini.

Dengan produksi yang optimal ditambah harga komoditas yang baik diharapkan ke depannya kinerja FAPA akan berbalik dari rugi menjadi laba alias turnover dengan kesehatan finansial yang lebih baik.

Disclaimer: Tulisan ini berdasarkan riset dan opini pribadi. Bukan rekomendasi investasi dari Ajaib. Setiap keputusan investasi dan trading merupakan tanggung jawab masing-masing individu yang membuat keputusan tersebut. Harap berinvestasi sesuai profil risiko pribadi.