Ajaib.co.id – Rekonsiliasi bank adalah sebuah aktivitas akuntansi untuk menemukan perbedaan catatan transaksi keuangan antara catatan kas perusahaan dan catatan bank. Hal ini biasanya dilakukan dengan tujuan penyesuaian catatan keuangan pada periode tertentu, atau untuk mengecek ketelitian pencatatan keuangan.

- Pengertian Rekonsiliasi Bank

- Tujuan Rekonsiliasi Bank

- Kapan Rekonsiliasi Bank Dilakukan

- Komponen Rekonsiliasi Bank

-

4 Hal yang Menyebabkan Perbedaan Saldo Perusahaan dengan Bank

- 1. Transaksi yang telah dicatat dalam laporan keuangan sebagai penerimaan uang, namun transaksi tersebut belum dicatat bank

- 2. Transaksi yang telah dicatat sebagai penerimaan perusahaan oleh bank, namun belum dicatat perusahaan

- 3. Transaksi yang telah dicatat dalam laporan keuangan sebagai pengeluaran, namun bank belum mencatatnya sebagai pengeluaran

- 4. Transaksi yang sudah dicatat oleh bank sebagai pengeluaran, namun belum dicatat dalam laporan keuangan perusahaan

- Prosedur Rekonsiliasi Bank

- Macam Bentuk Tabel dari Contoh Soal Rekonsiliasi Bank untuk Perusahaan

Pengertian Rekonsiliasi Bank

Menurut Haryono Jusup dalam buku Dasar-dasar Akuntansi tahun 2005, rekonsiliasi bank adalah:

“Proses untuk mengetahui sebab-sebab terjadinya perbedaan antara catatan keuangan perusahaan dengan laporan bank dan menemukan jumlah saldo rekening giro yang sesungguhnya pada suatu saat tertentu.”

Dengan demikian, perhatian dari diadakannya aktivitas tersebut adalah untuk menemukan apa yang menjadi penyebab terjadinya ketidaksamaan tersebut.

Donald F. Kiso menambahkan bahwa hal itu dapat dilakukan jika perbedaan tersebut hanya berasal dari transaksi yang belum dicatat oleh pihak bank atau pihak perusahaan.

Tujuan Rekonsiliasi Bank

Rekonsiliasi bank memiliki tujuan-tujuan penting di antaranya adalah:

a. Mencegah terjadinya penyelewengan dana oleh kedua belah pihak. Karena dengan rekonsiliasi, dapat meminimalisir adanya transaksi fiktif. Sehingga dapat memastikan bahwa semua jenis transaksi telah disetorkan dan diproses dengan seharusnya.

b. Melakukan koreksi atas kesalahan pencatatan, sehingga jumlah pemasukan dan pengeluaran yang belum tercatat bisa dicatatkan. Sehingga diketahui fakta nyata kondisi keuangan perusahaan sebenarnya.

c. Memeriksa jika terdapat pembatasan untuk pengguna saldo kas dan bank.

d. Memeriksa ketika muncul saldo kas dan bank dalam valuta asing, sudah di konversikan atau belum ke dalam rupiah terhadap kurs tengah BI pada tanggal neraca adakah selisih kurs sudah dibebankan atau dikreditkan kerugian tahun belajar.

e. Memeriksa apakah penyajian dalam neraca telah sesuai prinsip akuntansi yaang belum berlaku umum.

Kapan Rekonsiliasi Bank Dilakukan

Rekonsiliasi dilakukan oleh pihak akuntan untuk memastikan bahwa data keuangan aktual dan faktual, maka sebaiknya seorang akuntan menjadwalkan rekonsiliasi laporan bank secara berkala. Setidaknya sebulan sekali pada saat pihak bank mengirimkan laporan kas bank perusahaan terkait.

Lebih sering dilakukan tentunya akan menjadi lebih baik. Karena dengan semakin cepat ditemukannya perbedaan, semakin cepat juga dapat dilakukan koreksi atau penyesuaian. Sehingga lebih mudah memantau status investasi. Lebih jauh lagi, berbagai rencana terkait keuangan seperti rencana investasi sisa dana dapat direalisasikan.

Rekonsiliasi bank juga sebaiknya dilakukan pada saat terjadi transaksi sebagai berikut :

- Pada saat penagihan oleh pihak bank yang tidak diketahui nasabah hingga menerima rekening koran.

- Saat setoran masih dalam proses (Deposit in transit) di mana terdapat beban bank yang dicatat bank tetapi tidak disadari oleh nasabah.

- Saat ada kesalahan pencatatan sehingga saldo di bank tidak sama dengan saldo di buku nasabah.

- Cek yang masih beredar (outstanding check). Di mana cek telah dicatat oleh perusahaan tapi belum dicatat oleh bank karena belum dicairkan perusahaan.

- Adanya cek kosong (Not Sufficient Fund Check).

Dalam melaksanakan rekonsiliasi seorang akuntan harus sangat cermat dan teliti, sehingga tidak ada yang terlewat saat pemeriksaan. Selain dilakukan secara manual oleh seorang akuntan, kini proses tersebut juga bisa dilakukan dengan menggunakan aplikasi khusus.

Komponen Rekonsiliasi Bank

Ketika kamu melakukan proses rekonsiliasi, ada beberapa komponen yang akan muncul seperti:

1. Deposit in Transit (Setoran dalam Proses)

Deposit in Trasit adalah uang tunai dan/atau cek yang telah diterima dan dicatat perusahaan, tapi belum dicatat dalam catatan bank tempat perusahaan tersebut menyimpan dana.

Jika hal ini terjadi pada akhir bulan, setoran tidak akan muncul dalam laporan bank. Hal inilah yang menjadikannya komponen dalam rekonsiliasi bank. Setoran dalam proses terjadi ketika data tersebut terlambat sampai di bank sehingga tidak dapat dimasukkan dalam catatan pada hari tersebut.

Selain itu, komponen ini juga terjadi ketika perusahaan mengirimkan setoran namun tertunda ataupun perusahaan belum mengirim deposit ke bank sama sekali.

2. Outstanding Check (Cek Beredar)

Outstanding check adalah cek yang telah dicatat oleh perusahaan, tapi belum dicairkan. Jika belum diselesaikan, maka tidak akan muncul pada laporan bank.

3. Non-Sufficient Fund Check (Cek Kosong)

Cek kosong adalah cek yang tidak diterima oleh bank karena dana di dalam rekening perusahaan tidak mencukupi. Jika hal ini terjadi, maka bank tetap akan mengeluarkan nota debit dengan jumlah ketidakjujuran (dishonored) dan saldo di rekening akan dikurangi. Untuk mengeluarkan cek ini, perusahaan akan dikenakan biaya pemrosesan.

4 Hal yang Menyebabkan Perbedaan Saldo Perusahaan dengan Bank

Pasti kamu bertanya-tanya, bagaimana bisa saldo di dalam catatam keuangan bisa berbeda dengan saldo dalam bank, dan menyebabkan kamu harus melakukan rekonsiliasi bank setiap bulannya. DI bawah ini adalah beberapa hal yang sering terjadi dan menyebabkan perbedaan saldo perusahaan dan bank.

1. Transaksi yang telah dicatat dalam laporan keuangan sebagai penerimaan uang, namun transaksi tersebut belum dicatat bank

a. Penyetoran dana yang dilakukan pada bank pada akhir bulan belum diterima bank hingga bulan berikutnya, transaksi ini disebut setoran dalam perjalanan atau deposit in transit.

b. Penyetoran dana yang diterima bank pada akhir bulan, dicatat sebagai setoran di bulan berikutnya. Hal ini biasanya terjadi ketika laporan bank sudah terlanjur dibuat dan disebut setoran dalam perjalanan.

c. Uang tunai yang tidak disetorkan ke bank (cash on hand) karena langsung dipakai untuk kegiatan operasional perusahaan.

d. Non Sufficient Check (NSC) atau cek yang tidak bisa dicairkan karena dananya tidak mencukupi.

2. Transaksi yang telah dicatat sebagai penerimaan perusahaan oleh bank, namun belum dicatat perusahaan

a. Bunga simpanan yang diperhitungkan dan dilaporkan bank, namun belum dicatat dalam buku perusahaan (jasa giro).

b. Penagihan wesel oleh bank yang tercatat dalam rekening koran pada bank sebagai penerimaan, namun belum dicatat dalam laporan keuangan perusahaan.

3. Transaksi yang telah dicatat dalam laporan keuangan sebagai pengeluaran, namun bank belum mencatatnya sebagai pengeluaran

a. Cek dari berbagai transaksi yang sudah dikeluarkan perusahaan untuk berbagai transaksi dan telah dicatat sebagai pengeluaran kas, namun penerima cek belum mencairkan uang tersebut ke bank, sehingga bank belum mencatatnya sebagai pengeluaran.

b. Cek yang telah dibuat dan dicatat dalam jurnal pengeluaran uang, namun ceknya belum diserahkan kepada orang yang dibayar atau pihak penerima cek, sehingga cek tersebut belum menjadi pengeluaran karena jurnal pengeluaran kas harus dikoreksi pada akhir periode.

4. Transaksi yang sudah dicatat oleh bank sebagai pengeluaran, namun belum dicatat dalam laporan keuangan perusahaan

a. Bunga yang diperhitungkan sehingga telah memengaruhi saldo kredit kas, tapi belum dicatat oleh perusahaan

b. Biaya administrasi bank yang belum dicatat oleh perusahaan sehingga mengurangi saldo kas perusahaan di bank.

Prosedur Rekonsiliasi Bank

Pada saat dilakukan rekonsiliasi bank, maka seluruh transaksi pada periode tertentu akan diperlihatkan dan diperbandingkan. Apa-apa saja yang sudah dan belum tercatat pada masing-masing catatan kas. Baik kas perusahaan atau kas nasabah (perusahaan).

Setelah sebab-sebab terjadinya perbedaan ditemukan, maka pihak akuntan akan membuat jurnal penyesuaian berdasarkan bukti-bukti yang dianggap sah dan valid.

Untuk lebih jelasnya, di bawah ini adalah beberapa prosedur yang bisa kamu lakukan dalam proses rekonsiliasi.

1. Bandingkan Saldo Kas Perusahaan dan Rekening dari Bank

Prosedur pertama yang bisa kamu lakukan adalah membandingkan saldo kas perusahaan dengan rekening bank. Cobalah dengan menganalisis rekening koran bank yang didapatkan setiap bulan.

Kamu bisa cek rekening koran di setiap bulannya yang berisi berbagai macam transaksi seperti cek, setoran, biaya layanan dan selainnya. Bahkan saldo kas perusahaan juga ada di sana.

Nah dari rekening koran inilah kamu bisa membandingkan dengan kas yang dicatat di perusahaan. Apakah terjadi persamaan atau malah sebaliknya.

2. Catat Transaksi yang Dilakukan Bank

Transaksi yang tercatat di Bank bersifat digital dan otomatis disesuaikan dengan yang tertera di rekening koran. Meski begitu, tidak ada salahnya kamu tetap melacaknya dengan berpedoman pada rekening koran.

Maka dari itu, catat semua transaksi yang muncul di rekening koran pada pembukuan perusahaan. Baru setelah itu ditindaklanjuti jika dalam perbandingannya ada perbedaan yang mencolok. Minimal sebagai data tercatat sebagai bukti bahwa memang terjadi selisih antara catatan perusahaan dengan catatan bank.

3. Lakukan Penelusuran Transaksi Masih Proses

Ada banyak hal yang menyebabkan ketidakcocokan catatan keuangan di bank dengan kas perusahaan. Masalahnya bisa bermacam-macam seperti keterlambatan laporan setoran dan bisa juga karena adanya cek edaran.

Hal ini biasanya juga bukan karena tidak tercatat, tetapi masih dalam proses pencatatan. Maka dari itu, bagi pihak perusahaan harus dilakukan penelusuran terkait hal tersebut. Caranya dengan menghubungi pihak terkait untuk menanyakan seputar kejelasannya.

Biasanya akan ditemukan penyebab mengapa terjadi selisih nominal antara catatan di bank dan perusahaan. Dari situ nanti akan muncul penyesuaian-penyesuaian.

4. Membuat Lembar Kerja untuk Menghitung Selisih

Kemudian, cobalah membuat lembar kerja untuk menghitung selisih. Hal ini dilakukan sebagai proses dan hasil penghitungan bisa dituliskan di lembar kerja tersebut.

Pastikan nominal hasil penghitungan menjelaskan tentang selisih yang sebenarnya. Sehingga ada ketuntasan terkait masalah ketidaksingkronan data tersebut. Jika memang berhasil dilakukan berarti rekonsiliasi bank sudah selesai.

Namun, jika masih terjadi selisih yang meragukan, maka harus dilakukan penghitungan ulang dengan lebih detail dan teliti. Sehingga, pada prosedur ini data keuangan harus valid karena menjadi dasar penghitungan.

5. Penelusuran dan Pengecekan Ulang

Prosedur terakhir yang harus kamu lakukan adalah melakukan penelusuran lanjutan dan pengecekan ulang, terutama untuk data-data yang janggal dan semacamnya.

Rumusnya, jika selisih hanya Rp1.000.000 berarti penyebabnya bisa karena kesalahan input data. Tetapi jika lebih dari nominal itu, berarti masih ada laporan keuangan yang belum tercatat di bank. Sehingga penyebab hal tersebut harus ditelusuri lebih lanjut. Jika sudah fix, jangan dulu melakukan penyesuaian, namun cek kembali agar kesalahannya lebih minim.

Macam Bentuk Tabel dari Contoh Soal Rekonsiliasi Bank untuk Perusahaan

Ada beberapa macam bentuk tabel sebagai yang bisa menjadi panduan kamu ketika melakukan proses rekonsiliasi bank pada perusahaan, yaitu :

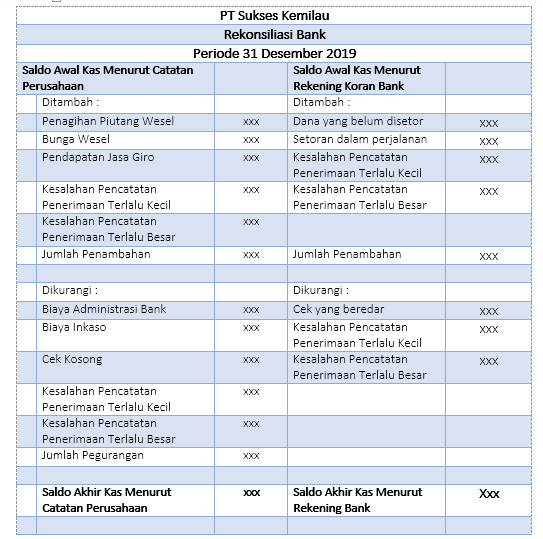

1. Bentuk Staffel

Bentuk stafel merupakan salah satu bentuk rekonsiliasi yang disusun secara bertingkat, sehingga bagian atas dalam mencatat rekonsiliasi saldo kas berdasarkan pada pencatatan perusahaan. Selanjutnya bagian bawah mencatat rekonsiliasi saldo kas bagian rekening koran bank.

2. Bentuk Skontro

Bentuk ini disusun secara horizontal secara bersebelahan. Sehingga pada bagian kiri untuk rekonsiliasi bank pada pencatatan perusahaan, dan bagian sebelah kanan untuk rekonsiliasi pada rekening koran bank.

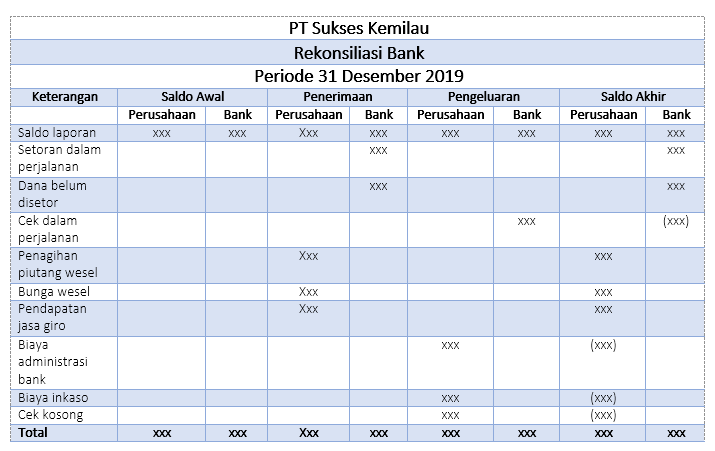

3. Bentuk 4 Kolom

Bentuk penyusunan yang terdiri atas 4 kolom sebagai nominal mutasi.

4. Bentuk 8 Kolom

Bentuk pencatatan dan penyajian rekonsiliasi bank dengan kolom yang berjumlah 8 sebagai nominal mutasi.

Itulah beberapa hal yang perlu kamu ketahui tentang rekonsiliasi bank. Dengan melakukan rekonsiliasi bank, kamu bisa lebih mudah mengetahui jika terjadi kecurangan dalam keuangan perusahaan yang bisa menyebabkan kerugian.