Bursa Efek Indonesia akan kedatangan satu lagi emiten terafiliasi grup Bakrie yang siap untuk melantai. PT VKTR Teknologi Mobilitas Tbk (Saham VKTR) sebuah perusahaan yang memiliki usaha perakitan komponen otomotif untuk motor dan mobil, serta telah memulai produksi komponen yang dibutuhkan untuk kendaraan listrik (EV/Electric Vehicle).

VKTR merupakan anak usaha dari PT Bakrie & Brothers Tbk (Saham BNBR), menandakan langkah strategis grup Bakrie dalam menghadirkan inovasi sebagai perusahaan kendaraan listrik.

- Profil Singkat Emiten

- Detail Rencana IPO Saham VKTR

- Jadwal Penawaran Saham IPO VKTR

- Rencana Penggunaan Dana IPO Saham VKTR

- Kinerja Laporan Keuangan VKTR

- Rasio Keuangan VKTR

- Kebijakan Dividen Saham VKTR

-

Prospek Bisnis VKTR

- 1. Perdagangan Besar Mobil Baru dan Sepeda Motor Baru KBLBB

- 2. Perdagangan Komponen Suku Cadang, Aksesori Mobil, dan Industri Karoseri Kendaraan Bermotor, Serta KBLBB

- 3. Industri Sepeda Motor Roda Dua dan Tiga

- 4. Industri Pengecoran Besi dan Baja

- 5. Industri Komponen Suku Cadang dan Aksesori Kendaraan Bermotor Roda Empat atau Lebih

- Kesimpulan

Profil Singkat Emiten

PT VKTR Teknologi Mobilitas Tbk merupakan sebuah perusahaan yang bergerak dalam bidang perdagangan Kendaraan Bermotor Listrik Berbasis Baterai (KBLBB), komponen suku cadang, dan industri pengecoran besi.

Perseroan didirikan pada 23 November 2007. Perseroan melakukan perubahan nama dari PT Bakrie Steel Industries menjadi PT VKTR Teknologi Mobilitas pada 29 Maret 2022 yang merupakan salah satu pionir dalam bidang elektrifikasi transportasi di Indonesia.

Kegiatan usaha Perseroan saat ini adalah bergerak di bidang perdagangan besar mobil baru, dan sepeda motor berupa Kendaraan Bermotor Listrik Berbasis Baterai (KBLBB), komponen suku cadang, aksesori mobil, dan industri perakitan truk dan/atau bus melalui Perusahaan Anak.

Untuk mendukung kegiatan usahanya, Perseroan mempunyai sejumlah Perusahaan Anak, PT Bakrie Autoparts (BA), pembuat komponen otomotif yang menyuplai ATPM terluas, PT Braja Mukti Cakra (BMC), pada sektor industri suku cadang dan aksesori kendaraan bermotor, dan PT Bina Usaha Mandiri Mizusawa (BUMM) bergerak pada industri pengecoran besi dan baja dengan menyediakan sparepart untuk general casting, otomotif, dan alat berat.

Kegiatan usaha Perseroan melalui Perusahaan Anak telah berkolaborasi dengan produsen otomotif ternama di Indonesia yaitu Mitsubishi, Hino, Isuzu, dan produsen otomotif ternama lainnya.

Perseroan berkomitmen untuk membantu menciptakan transisi energi hijau dengan membangun transportasi yang berbasiskan net zero emission.

Saat sebelum melaksanakan proses Penawaran Umum Saham Perdana (IPO), komposisi kepemilikan saham Perseroan terdiri atas PT Bakrie & Brothers Tbk (56,94%), PT Bakrie Metal Industries (27,56%), dan PT Kuantum Akselerasi Indonesia (15,50%).

Detail Rencana IPO Saham VKTR

Saham VKTR melakukan penawaran saham perdana melalui mekanisme e-IPO. Perseroan menawarkan sebanyak 8.750.000.000 lembar saham biasa atas nama (saham baru) dengan nominal Rp10 setiap lembar saham, atau sama dengan 20% dari total modal yang ditempatkan dan disetor penuh setelah proses penawaran umum perdana saham dengan harga penawarannya berkisar dari Rp100 – Rp130.

Artinya, VKTR akan meraup dana segar antara Rp875 miliar hingga mencapai Rp1,1 triliun.

Berikut merupakan struktur pemegang saham setelah aksi IPO, PT Bakrie & Brothers Tbk (45,55%), PT Bakrie Metal Industries (22,05%), PT Kuantum Akselerasi Indonesia (12,40%) dan Masyarakat (20%).

Penjamin pelaksana emisi efek VKTR adalah Ciptadana Sekuritas Asia, Samuel Sekuritas Indonesia, dan Trimegah Sekuritas Indonesia. Penjamin Pelaksana Emisi Efek menjamin dengan kesanggupan penuh (Full Commitment) terhadap terhadap sisa saham yang ditawarkan yang tidak dipesan dalam Penawaran Umum Perdana Saham Perseroan.

Jadwal Penawaran Saham IPO VKTR

Jadwal penawaran saham berdasarkan prospektus adalah sebagai berikut:

- Masa Penawaran Awal (Masa Book Building): 26 – 31 Mei 2023

- Perkiraan Tanggal Efektif : 8 Juni 2023

- Perkiraan Masa Penawaran Umum : 12 – 14 Juni 2023

- Perkiraan Tanggal Penjatahan : 14 Juni 2023

- Perkiraan Tanggal Distribusi Saham secara Elektronik : 15 Juni 2023

- Perkiraan Tanggal Pencatatan Saham di Bursa Efek Indonesia : 16 Juni 2023

Rencana Penggunaan Dana IPO Saham VKTR

Berdasarkan prospektus saham IPO VKTR, seluruh dana segar yang didapatkan dari aksi IPO setelah dikurangi biaya emisi akan digunakan untuk:

1. Sekitar 39,93% akan digunakan untuk belanja modal atau Capital Expenditure (CAPEX).

2. Sekitar 11,59% akan diberikan kepada Perusahaan Anak, yaitu BA, dalam bentuk penyertaan modal, yang akan digunakan untuk kepentingan pengembangan usaha yang dapat mendukung kegiatan usaha Perseroan. BA dan PT Dharma Controlcable Indonesia (DCI) akan bekerja sama untuk membangun aluminium die casting production line khususnya untuk memproduksi komponen KBLBB.

3. Sekitar 2,49% atau Rp21.460.000.000 akan digunakan untuk pelunasan seluruh dan sebagian pokok utang kepada PT Tambara Tama Mandiri (TTM).

4. Sekitar 1,38% atau US$759.459 akan digunakan untuk pelunasan seluruh pokok utang kepada PT Andara Multi Sarana (AMS).

5. Sekitar 44,61% akan digunakan untuk modal kerja dan/atau Operational Expenditure (OPEX) dalam rangka memenuhi kebutuhan operasional, termasuk modal kerja pembelian persediaan untuk penjualan bus listrik, truk listrik, dan sepeda motor listrik, termasuk komponen, perakitan, logistik, perlengkapan sepeda motor dan perizinan.

Kinerja Laporan Keuangan VKTR

Prospektus saham IPO VKTR menunjukan bahwa dalam kinerja 3 tahun terakhir, VKTR berhasil mencatatkan kinerja yang baik dengan mencatatkan pertumbuhan, tercermin pada periode secara tahunan yang berakhir pada tanggal 31 Desember 2022 dengan raihan laba tahun berjalan setelah efek penyesuaian sebesar Rp 68,24 miliar, atau naik 57% secara tahunan dibandingkan dengan kinerja pada periode 31 Desember 2021 sebesar Rp 43,41 miliar.

Peningkatan Laba tersebut karena keberhasilan Perseroan dalam meningkatkan kinerja Pendapatan dengan berhasil membukukan Rp 1,07 triliun, melesat naik 57% secara tahunan.

Peningkatan signifikan yang dicatatkan merupakan hasil positif dari penjualan 30 unit bus listrik, dan peningkatan penjualan oleh Perusahaan Anak seiring dengan kenaikan permintaan dari customer otomotif pasca recovery pandemi COVID-19.

Rasio Keuangan VKTR

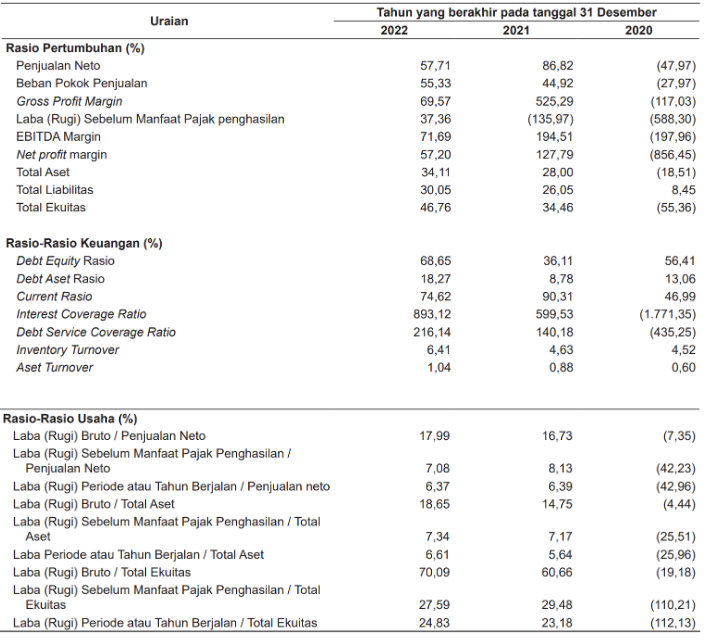

Berikut merupakan rangkuman rasio keuangan saham IPO VKTR selama bulan Desember 2020 – 2022:

Data di atas menunjukkan VKTR memiliki kinerja fundamental yang cukup baik, tercermin pada rasio pertumbuhan mencatatkan kinerja positif pada tahun yang berakhir 31 Desember 2022, termasuk , Gross Profit Margin, EBITDA Margin, dan Net Profit Margin, yang berhasil mencatatkan kinerja ekspansif dengan masing-masing tercatat 69,57%, 71,69%, dan 57,20%.

Hal ini didukung juga oleh Return on Assets, dan Return on Equity yang berhasil mencatatkan kinerja masing-masing pada 6,61%, dan 23,83%, hal ini mengindikasikan bahwa VKTR berhasil memaksimalkan aset, dan ekuitas yang dimiliki untuk memperoleh laba.

Bersamaan dengan kinerja positif pada rasio solvabilitas yang bersifat wajar, terlihat pada Debt to Asset Ratio (DAR) tercatat hanya 0,18x, dan Debt to Equity Ratio (DER) tercatat 0,68x. Mencerminkan saham IPO VKTR memiliki kinerja yang sehat untuk meningkatkan performa rasio keuangan Perseroan di masa yang akan datang.

Kebijakan Dividen Saham VKTR

Prospektus saham IPO VKTR menuturkan bahwa pemegang saham yang tercatat dalam rekening efek berhak atas pembagian dividen saham VKTR, Perseroan berencana untuk membagikan dividen kas sebanyak-banyaknya sampai dengan 50% dari laba bersih tahun berjalan setelah menyisihkan untuk cadangan wajib mulai tahun buku 2023.

Adapun jumlah pembagian dividen akan bergantung pada hasil kegiatan usaha, dan arus kas Perseroan bersamaan dengan prospek usaha, kebutuhan modal kerja, belanja modal, dan rencana investasi Perseroan kedepannya.

Prospek Bisnis VKTR

Dalam melaksanakan kegiatan usahanya, Perseroan memiliki visi untuk mempercepat adopsi KBLBB, serta membangun rantai pasok baterai dengan prinsip kepatuhan terhadap Environmental, Social, and Governance (ESG) guidelines.

Untuk mencapai keberhasilan kepada visi tersebut, Perseroan memiliki misi untuk mempercepat elektrifikasi transportasi dengan menyelesaikan hambatan yang terjadi pada pasokan baterai.

1. Perdagangan Besar Mobil Baru dan Sepeda Motor Baru KBLBB

Industri kendaraan global saat ini sedang mengalami transisi energi yang berkelanjutan menuju energi bersih. Implementasi energi bersih dilakukan dengan membangun ekosistem kendaraan listrik yang bertujuan untuk meningkatkan penggunaan kendaraan listrik oleh masyarakat sehingga lebih ramah lingkungan.

Pemerintah Indonesia turut berkomitmen dalam mengurangi jumlah emisi karbon dan meningkatkan penggunaan Energi Baru Terbarukan (EBT). Bersamaan dengan Peraturan Presiden (Perpres) Nomor 55 Tahun 2019 untuk mewujudkan komitmen tersebut dengan menjadikan Indonesia sebagai bagian dari global supply chain industri otomotif dunia dengan fokus pada KBLBB dan Battery Electric Vehicle untuk transportasi.

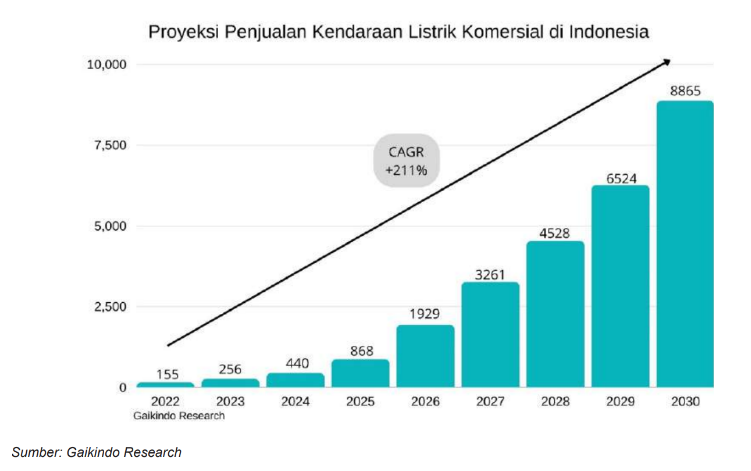

Berdasarkan data dari Kementerian Perindustrian (Kemenperin), Pemerintah telah menetapkan target produksi kendaraan listrik berbasis baterai mencapai 400 ribu unit untuk roda empat, dan 1,76 juta unit roda dua pada 2025. Target produksi ini akan terus meningkat hingga nantinya pada 2030 akan mencapai 600 ribu unit roda empat, serta 2,45 juta unit roda dua.

Melihat potensi yang sangat menarik tersebut, dan pengembangan yang saat ini tengah dijajaki, Perseroan sangat optimis untuk bisa memasuki pasar KBLBB, dan turut serta secara aktif dalam berkontribusi untuk menurunkan emisi karbon di Indonesia.

2. Perdagangan Komponen Suku Cadang, Aksesori Mobil, dan Industri Karoseri Kendaraan Bermotor, Serta KBLBB

Menurut data Badan Pusat Statistik (BPS), ekonomi Indonesia tahun 2022 tumbuh sebesar 5,31%, lebih tinggi dibandingkan dengan tahun 2021 dengan pertumbuhan sebesar 3,70%. Dari sisi produksi, pertumbuhan tertinggi terjadi pada lapangan usaha transportasi dan pergudangan mencapai 19,87%.

Data tersebut menunjukkan pertumbuhan yang berkelanjutan pada sektor transportasi dan diproyeksi akan terus meningkat terutama dengan mulai masuknya KBLBB di Indonesia. industri komponen suku cadang, aksesori, dan besi bekas (Scrap) juga akan mengalami pertumbuhan sejalan dengan kenaikan pertumbuhan transportasi di Indonesia. Hal ini membuat Perseroan menatap optimis terhadap bisnis komponen suku cadang dan aksesori di Indonesia.

Kedepannya Perseroan melihat besarnya potensi di pasar KBLBB, maka Perseroan mulai mengembangkan produk komponen suku cadang, aksesori, dan besi bekas (Scrap) sesuai kebutuhan di masa yang akan datang. Harapannya Perseroan akan mencapai pertumbuhan usaha yang berkelanjutan secara ekspansif.

3. Industri Sepeda Motor Roda Dua dan Tiga

Berdasarkan diskusi Nations Climate Change Conference of The Parties (COP26) yang diselenggarakan di Glasgow, Skotlandia, Pemerintah Indonesia menuturkan komitmennya untuk mengurangi gas rumah kaca sebesar 29% sampai dengan 2030 dan mencapai net zero emission pada 2060.

Hal ini digencarkan dengan meningkatkan jumlah penggunaan KBLBB. Menurut Peraturan Presiden Nomor 22 Tahun 2017 tentang Rencana Umum Energi Nasional, Pemerintah menargetkan penggunaan mobil listrik sebesar 2.200 unit dan motor listrik sebesar 2,1 juta unit pada tahun 2025. Pemerintah juga berencana membawa KBLBB untuk menjadi salah satu basis produksi dan ekspor.

Seiring dengan rencana Pemerintah menuju net zero emission pada 2060, Perseroan melihat ini merupakan pasar yang sangat potensial, di mana secara bertahap akan digantikan dengan kendaraan listrik hingga 2060 mendatang.

4. Industri Pengecoran Besi dan Baja

Kemenperin mencatat kinerja industri logam pada Kuartal III-2022 tumbuh 20,6%. Meningkatnya kinerja industri logam didorong oleh peningkatan pada sektor logam dasar serta peningkatan pada bahan baku besi dan baja, nikel, emas hingga bahan-bahan pertambangan.

Pada sisi makro ekonomi, BPS mencatat Produk Domestik Bruto (PDB) Atas Dasar Harga Konstan (ADHK) dari industri logam dasar sebesar Rp32,68 triliun pada Kuartal III-2022. Nilai tersebut naik 20,16% dibandingkan tahun sebelumnya (YoY) yang sebesar Rp27,19 triliun.

Pertumbuhan industri logam dasar tersebut dipengaruhi oleh meningkatnya produksi besi dan baja. Selain itu, tingginya permintaan dari luar negeri juga menumbuhkan kinerja industri logam dasar.

5. Industri Komponen Suku Cadang dan Aksesori Kendaraan Bermotor Roda Empat atau Lebih

Indonesia merupakan negara dengan jumlah penduduk keempat terbanyak di dunia, dengan jumlah penduduk yang besar ini, dan didukung dengan tingkat penggunaan kendaraan yang tinggi, pasar otomotif di Indonesia merupakan pasar yang sangat potensial.

Bersamaan dengan katalis tersebut, penjualan kendaraan bermotor di Indonesia diperkirakan akan tetap berada dalam tren positif sepanjang tahun 2023.

Ditambahlagi, Pemerintah melalui Kemenperin juga sedang mendorong peningkatan Tingkat Komponen Dalam Negeri (TKDN) yang salah satunya di bidang otomotif. Dengan semakin banyaknya kandungan lokal artinya produksi dalam negeri akan meningkat, dan tentunya akan berdampak positif pada perkembangan Perseroan ke depan.

Adapun Perseroan juga memiliki keunggulan kompetitif yang dapat meningkatkan daya saing dan nilai jual dalam menjalankan usaha-usaha Perseroan sebagai berikut:

1. Salah satu pelopor industri KBLBB, baterai, dan elektrifikasi transportasi di Indonesia.

2. Salah satu pelopor sepeda motor listrik dengan mengutamakan kenyamanan, dan keamanan.

3. Perseroan mengembangkan fasilitas produksi yang dilengkapi dengan teknologi terbaru, dan ramah lingkungan.

4. Perseroan memiliki kemitraan strategis dengan regulator, bus operator, dan partner industri.

5. Perseroan menyediakan suku cadang, aksesori, dan besi bekas (Scrap).

6. Perseroan memiliki kemampuan yang unggul untuk pengembangan teknologi KBLBB. Pada bidang konversi menjadi kendaraan listrik.

7. Perusahaan Anak didukung oleh 2 pemegang saham yang terbaik di bidangnya.

8. Perseroan dipercaya menjadi single supplier produk Euro Four (Part Engine) merek Mitsubishi, dan Isuzu.

9. Perseroan memiliki Sumber Daya Manusia berpengalaman dalam industri pengecoran dan mampu membuat desain produk sendiri.

10. Perseroan merupakan satu-satunya manufaktur pengecoran di Indonesia yang berdikari tanpa afiliasi perusahaan lain.

11. Perseroan melakukan produksi dengan mengikuti standar part Original Equipment Manufacturer (OEM).

Kesimpulan

Berdasarkan laporan prospektus saham IPO VKTR, Perseroan memiliki fundamental yang kuat di mana kinerja keuangan terlihat cukup bagus dan sehat, dengan berhasil mencatatkan pertumbuhan dari tahun ketahun. Selain itu arah kebijakan pemerintah terus konsisten dan berkomitmen terhadap perubahan energi berkelanjutan menjadi yang lebih ramah lingkungan, maka Perseroan berpotensi untuk memiliki masa depan yang sangat cerah, dan pasar yang potensial.

Sumber:

https://www.e-ipo.co.id/id/ipo/237/vktr-pt-vktr-teknologi-mobilitas-tbk

https://www.e-ipo.co.id/id/pipeline/get-propectus-file?id=237&type=summary

https://vktr.id/en/

Disclaimer: Investasi saham mengandung risiko dan seluruhnya menjadi tanggung jawab pribadi. Ajaib Sekuritas membuat informasi di atas melalui riset internal perusahaan, tidak dipengaruhi pihak manapun, dan bukan merupakan rekomendasi, ajakan, usulan ataupun paksaan untuk melakukan transaksi jual/beli Efek. Harga saham berfluktuasi secara real-time. Harap berinvestasi sesuai keputusan pribadi.