Ajaib.co.id – Dalam berinvestasi saham tak lengkap rasanya jika belum mengulik soal laporan keuangan (LK). Membaca laporan keuangan memang agak sulit khususnya bagi mereka yang belum pernah mempelajari akuntansi. Padahal sebenarnya tidak begitu sulit dan bisa dipelajari oleh semua orang dari berbagailatar belakang asal kamu tahu triknya.

Dengan membaca laporan keuangan kamu akan memperoleh gambaran tentang performa perusahaan selama kurun waktu tertentu. Yang dibicarakan dalam laporan keuangan adalah seputar kemampuan perusahaan mengolah modal menjadi pendapatan dan akhirnya menjadi keuntungan.

Berikut panduan bedah laporan keuangan yang akan berguna bagi kamu.

Informasi Seputar Laporan Keuangan

Berikut hal-hal yang harus kamu ketahui;

- Laporan Keuangan / Financial Report dirilis setiap kuartal, satu kuartal terdiri dari tiga bulan. Bulan Januari hingga Maret adalah Kuartal I setiap tahunnya, kuartal II dimulai dari April hingga Juni, begitu seterusnya. Kuartal disingkat dengan huruf “Q”.

- Laporan Tahunan / Annual Report dirilis setahun sekali biasanya di bulan Januari hingga Februari di tahun berikutnya.

- YoY adalah singkatan untuk Year on Year. YoY adalah perbandingan sebuah periode dengan periode yang sama di tahun sebelumnya. “Pertumbuhan laba 30% YoY” berarti kinerja di sebuah periode di tahun ini dibandingkan dengan periode yang sama di tahun sebelumnya laba perusahaan telah bertumbuh sebesar 30%.

- MoM adalah singkatan untuk Month on Month, atau pertumbuhan dibandingkan dengan kinerja di bulan sebelumnya.

- QoQ adalah untuk Quarter on Quarter, tebak apa artinya? Ya, perbandingan kinerja sebuah kuartal di tahun ini dengan kuartal yang sama di tahun kemarin.

Yang menjadi sasaran di sini bukanlah bagaimana cara untuk membuat LK. Kita tidak berniat untuk membuat LK, jadi kita tidak perlu menguasai teknik hitung akuntansi yang sulit. Kita hanya perlu cara membaca dan memahami penyampaian LK itu sendiri. Kamu hanya perlu menguasai cara yang semua orang dari background apapun bisa melakukannya.

Laporan keuangan pada dasarnya terbagi menjadi tiga yaitu Neraca/ balance sheet, Laporan laba rugi/ profit-loss statement, Laporan arus kas/ cashflow. Berikutnya laporan keuangan akan diisi oleh Catatan Atas Laporan Keuangan, ini adalah penjelas bagi setiap akun pada tiga bagian yang telah disebutkan.

Neraca (Balance Sheet)

Yang pertama adalah neraca atau balance sheet. Neraca akan menggambarkan jumlah kekayaan yang dimiliki perusahaan. Dalam neraca keuangan terdapat tiga komponen penting yakni Aset, Ekuitas, dan Liabilitas.

Aset

Gambar diatas adalah contoh laporan aset perusahaan Berikut bagian aset dari PT Kalbe Farma Tbk (KLBF) Juni 2020. Aset dirunut dari atas ke bawah dalam urutan mulai dari yang paling mudah dicairkan sewaktu-waktu, yaitu Kas dan Setara Kas.

Kas adalah simpanan di bank yang bisa diambil kapan saja, sedangkan Setara kas adalah simpanan berupa mata uang asing atau lainnya. Paling akhir, alias aset yang paling sulit dicairkan adalah Aset tak berwujud seperti merek dan nama baik.

Jadi aset dibagi berdasarkan likuiditasnya, Aset Lancar dan Aset Tidak Lancar. Aset-aset yang dapat dicairkan dalam waktu kurang dari setahun disebut Aset Lancar. Contoh aset lancar yaitu : uang atau setara kas, investasi saham, piutang, dan persediaan perusahaan.

Sedangkan aset yang dapat dicairkan dalam waktu lebih dari setahun disebut dengan Aset Tidak Lancar,

Di samping akun-akun tersebut kamu akan menemukan angka-angka, itu adalah nomor catatan yang akan menjelaskan secara detil jika kamu ingin tahu apa saja isi akun tersebut. Kamu bisa abaikan setiap catatan nomor dua, karena itu berisi definisi saja dan bukan informasi yang dibutuhkan.

Misalnya mengenai piutang usaha, untuk mengetahui detil tentang jumlah piutang dan siapakah pihak ketiga yang disebutkan maka catatan nomor 2b, 2s, 2v, 5, 40. Nah, kamu bisa langsung buka halaman-halaman berikutnya dan temukan catatan nomor 5 dan 40 jika penasaran dengan pihak ketiga dalam piutang KLBF.

Liabilitas

Aset-aset yang dimiliki kadang masih dalam bentuk kredit, misalnya saja kredit KPR atau kredit kendaraan. Kredit atau pinjaman mengandung cicilan dan bunga yang menjadi tanggung jawab perusahaan. Sehingga kredit dituliskan sebagai liabilitas (beban).

Hubungan antara aset dengan liabilitas adalah sebagai berikut;

ASET = EKUITAS + LIABILITAS

Jadi, aset bersih adalah aset dikurangi dengan liabilitas. Dengan demikian aset bersih disebut juga dengan ekuitas atau modal dasar untuk mengolah sumber daya menjadi profit/keuntungan. Ekuitas yang besar menandakan kekayaan yang lebih banyak.

Hubungan aset, ekuitas dan liabilitas dianalogikan dengan baik dalam tabel di bawah ini;

Dengan aset sebesar 1,1 Miliar, ternyata 250 juta dari asetnya Pak Budi berbentuk kredit. Artinya kekayaan bersih alias ekuitas Pak Budi saat ini hanya 860 juta saja. Bandingkan dengan Pak Anto di bawah ini;

Meski pun aset Pak Anto lebih besar, yaitu 2,72 Miliar, tapi ternyata kekayaan bersih Pak Anto jauh lebih rendah daripada Pak Budi, yaitu 280 juta saja.

Sebaiknya liabilitas tidak terlalu besar karena semakin besar semakin rentan terhadap kebangkrutan. Ketika situasi ekonomi makro sedang tidak mendukung maka kamu akan kesulitan melunasi kreditmu.

Dari analogi di atas, Pak Anto lebih rentan terkespos kebangkrutan daripada Pak Budi. Terbukti di masa pandemi Covid-19 Pak Anto kesulitan melunasi cicilan kreditnya, selain karena terlalu besar juga karena pemasukannya berkurang. Itulah sebabnya kesehatan keuangan Pak Budi lebih baik dari Pak Anto meskipun asetnya lebih rendah. Bagaimana denganmu?

Kita sebagai investor pun menginginkan hal yang sama. Kita ingin perusahaan yang sahamnya kita beli tidak terlalu rentan bangkrut, bukan?

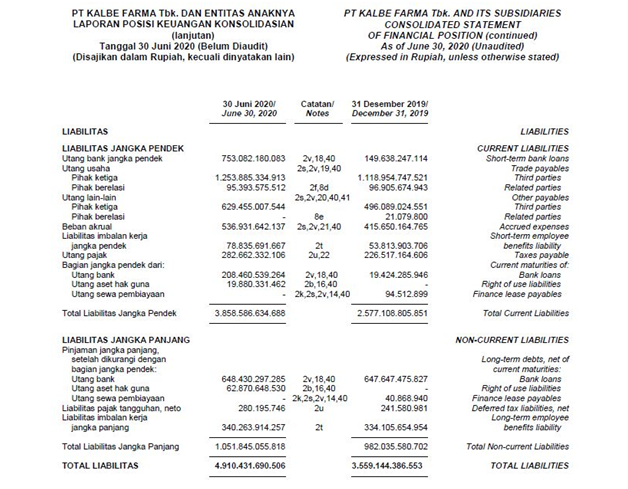

Contoh laporan liabilitas perusahaan adalah sebagai berikut;

Liabilitas dibagi menjadi dua, jika dapat dilunasi dalam jangka kurang dari setahun maka disebut Liabilitas Jangka Pendek. Sedangkan yang akan dilunasi dalam waktu lebih dari setahun disebut Liabilitas Jangka Panjang.

Kamu bisa taruh perhatian sedikit lebih banyak di sini. Semakin besar liabilitas semakin jelek, karena artinya semakin tidak sehat dan dekat dengan kebangkrutan.

Untuk mengukur kesehatan keuangan kamu bisa lakukan kalkulasi sederhana yaitu dengan membagi liabilitas dengan ekuitasnya. Total Liabilitas per Ekuitas disingkat dengan DER. Nilai DER sebaiknya tidak lebih dari satu, jika lebih dari satu maka akan akan lebih rentan bangkrut.

Rasio utang yang baik; DER <1

Kamu juga bisa lihat bagian Kas dan Setara Kas. Ketika besarnya kas melampaui liabilitas, minimal liabilitas jangka pendek, maka itu adalah hal yang baik.

Sampai jumpa di Tips Bedah Laporan Keuangan Part II